一、口腔CBCT發(fā)展概況

CBCT,即錐形束投照計算機重組斷層影像設備(Cone Beam Ccomputertomography),其基本原理是采用錐形射線束投照,射線經患者后由平板探測器接收,掃描時X線發(fā)生器圍繞投照體投照,將所得數(shù)據(jù)收集在計算機中重組,從而得到三維圖像。

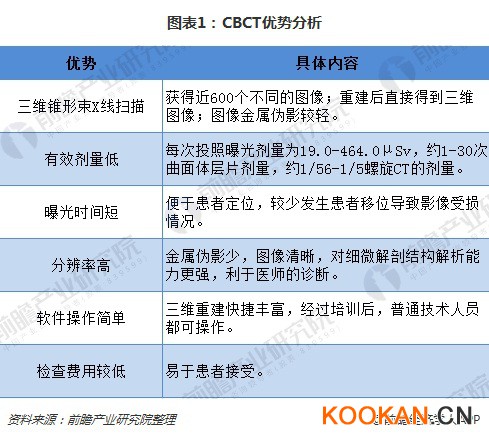

與傳統(tǒng)CT相比,CBCT用三維錐形束X線掃描,獲得近600個不同的圖像,重建后直接得到三維圖像,圖像金屬偽影較輕,而傳統(tǒng)CT用二維扇形束掃描,重建后形成二維圖像數(shù)據(jù),偽影較重。

20世紀90年代,第一臺口腔專用CBCT機NewTom9000問世,精確清晰面部三維影像;1996年該設備進入歐洲市場,1999年進入中國市場,2001年進入美國市場。

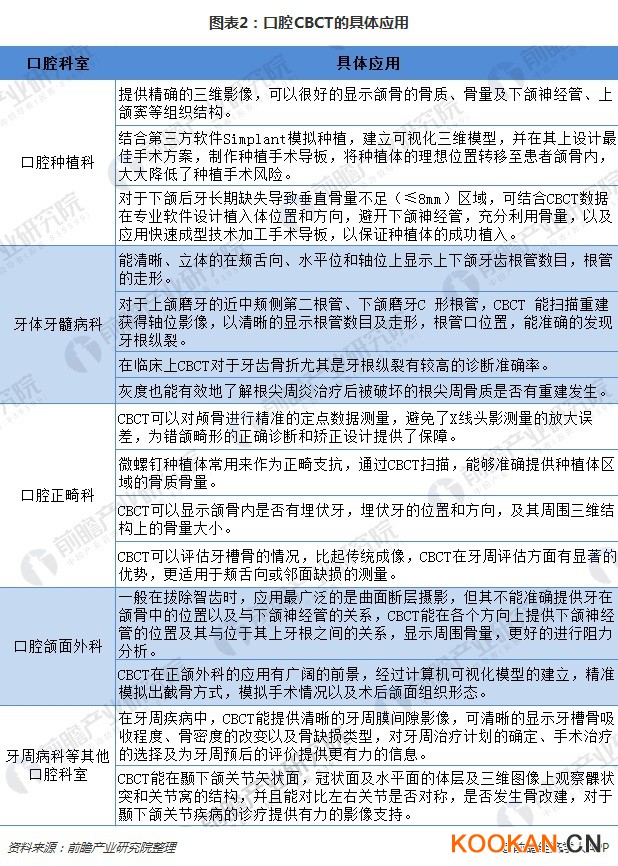

近年來CBCT在口腔科的應用越來越廣泛,是目前最有前途和實用性的口腔影像設備;主要應用于口腔種植科、牙體牙髓病科、口腔正畸科、口腔頜面外科、牙周病科等其他口腔科室。

口腔CBCT市場分析

隨著口腔CBCT滲透率的擴大,存量市場空間進一步擴大。對比來看,臺灣有6000多家民營口腔診所,其中2000-2500家配備CBCT,滲透率約33-42%。而我國大陸2014年CBCT的保有量僅1400臺(二維普通牙科CT保有量約7萬臺,未來升級換代需求量也較大),在約6-7萬家口腔診所中的實際已實現(xiàn)滲透率僅2%。按現(xiàn)有約8萬家民營口腔診所估算,假設CBCT市場需求滲透率為20%,每臺價款以30萬元計算,當前市場存量空間約為50億元。

隨著民營口腔診所的不斷擴張,口腔CBCT增量市場空間大。再對標臺灣,臺灣每萬人對應2.6家民營口腔診所,那么我國的8.13億城鎮(zhèn)人口則需要至少21萬家,也就是說至少還需要新增13萬家民營診所,按照20%的CBCT滲透率計算,保守估計未來我國口腔CBCT機內的剛性需求至少2.6萬臺,按每臺30萬元計算,市場增量空間可實現(xiàn)80億元人民幣。

綜上,未來我國口腔CBCT行業(yè)存量加增量市場空間將超百億元。CBCT的更新周期取決于關鍵部件X射線探測器的技術突破,平均在5年左右,配套軟件則快一些,一般2年左右會有更新。成本是阻礙小的診所采購數(shù)字化設備和軟件的主要原因之一。隨著口腔CBCT市場滲透率不斷提升并穩(wěn)定下來,按照5年更換一次設備來計算,未來市場每年更換空間超20億元。

口腔CBCT競爭情況

目前我國高端口腔CBCT設備進口依賴度很高,市場上的主要進口品牌有意大利的Newtom、德國的卡佤、日本的森田、美國的西諾德、韓國的怡友等;國內口腔CT設備廠商主要有美亞光電、北京朗視、博恩登特等。

2012年以前,國內的口腔CT市場完全由國外企業(yè)占據(jù),其特點是高品質、高性能、高價格,大型口腔專科醫(yī)院的CBCT基本都是采購國外的,大醫(yī)院病人量很大,且臨床的要求很高,不采購國產設備是因為其還達不到要求。但是隨著近年來國產品牌量產帶來成本的降低和國內市場競爭程度的提高,國外CBCT價格也開始有松動的趨勢,國外二三線品牌和國產品牌的CBCT主要銷往民營口腔機構。

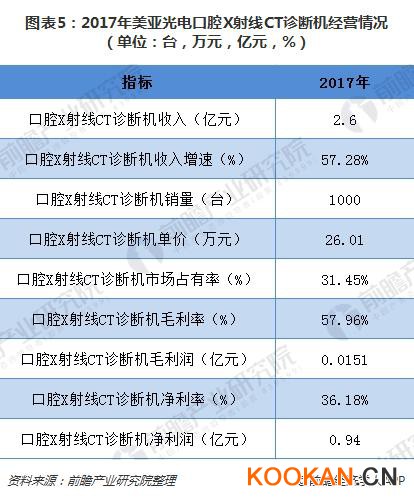

但近年來,在人口老齡化、消費需求升級、進口替代以及政府政策大力支持等因素驅動下,國產醫(yī)療器械企業(yè)迎來良好的發(fā)展契機。例如,美亞光電自主研發(fā)的口腔CBCT系列產品成功打破了國外產品在高端醫(yī)療器械領域的壟斷格局,填補了國內空白,使公司成為為數(shù)不多的可以與國外進口品牌競爭的民族企業(yè)。

數(shù)據(jù)顯示,2013年,美亞光電口腔CBCT實現(xiàn)銷量61臺,實現(xiàn)收入2213萬元;2017年口腔CBCT實現(xiàn)銷量近1000臺,實現(xiàn)收入2.6億元;2013-2017年銷量年復合增速達101.22%,銷售收入年復合增速達85.14%。目前,美亞光電生產的口腔CBCT在國內市場占有率達到31.45%。

以上數(shù)據(jù)及分析均來自于前瞻產業(yè)研究院。